Ngày 01/7/2025, Bộ Tài chính đã ban hành Thông tư 69/2025/TT-BTC nhằm hướng dẫn thực hiện Luật Thuế GTGT và Nghị định 181/2025/NĐ-CP quy định chi tiết Luật Thuế giá trị gia tăng. Nội dung dưới đây tổng hợp những điểm chính đáng chú ý của Thông tư này.

1. Cách thực hiện hồ sơ, thủ tục xác định đối tượng không chịu thuế giá trị gia tăng

Theo quy định tại Điều 5 Luật Thuế giá trị gia tăng và Điều 4 Nghị định số 181/2025/NĐ-CP ban hành ngày 01/07/2025 của Chính phủ, người nộp thuế phải căn cứ vào danh mục được quy định để xác định chính xác các hàng hóa, dịch vụ thuộc đối tượng không chịu thuế GTGT.

Một số trường hợp ngoài việc thực hiện theo quy định trên thì khi cơ quan quản lý nhà nước yêu cầu thì người nộp thuế phải xuất trình hồ sơ, thủ tục sau:

a) Đối với sản phẩm giống vật nuôi quy định tại khoản 2 Điều 5 Luật Thuế giá trị gia tăng:

– Bản công bố tiêu chuẩn áp dụng của cơ sở sản xuất.

– Hồ sơ giống theo quy định pháp luật về chăn nuôi.Nếu là hàng nhập khẩu, cần có văn bản xác nhận về nguồn gốc, chất lượng giống, mục đích sử dụng do cơ quan có thẩm quyền của nước xuất khẩu xác nhận hoặc tổ chức được ủy quyền xác nhận.

b) Đối với báo, tạp chí, bản tin, đặc san… nhập khẩu việc xác định đối tượng không chịu thuế GTGT được thực hiện theo quy định tại khoản 15 Điều 5 Luật Thuế giá trị gia tăng.

– Phải cung cấp Giấy xác nhận nhập khẩu xuất bản phẩm để kinh doanh do cơ quan có thẩm quyền cấp, theo đúng quy định của pháp luật về xuất bản.

c) Đối với hàng hóa, dịch vụ thuộc diện viện trợ không hoàn lại, việc xác định đối tượng không chịu thuế GTGT được thực hiện theo quy định tại khoản 19 Điều 5 Luật Thuế giá trị gia tăng.

– Cần có văn bản của bên viện trợ (tổ chức, cá nhân nước ngoài hoặc tổ chức quốc tế) theo quy định tại điểm b khoản 11 Điều 4 Nghị định 181/2025/NĐ-CP.

d) Chuyển nhượng quyền sở hữu công nghiệp đối với sáng chế, kiểu dáng công nghiệp, thiết kế bổ trí, nhãn hiệu quy định tại khoản 21 Điều 5 Luật Thuế giá trị gia tăng

– Quyết định cấp văn bằng bảo hộ hoặc xác nhận đăng ký quốc tế theo điều ước quốc tế.

– Hợp đồng chuyển nhượng quyền sở hữu công nghiệp theo đúng quy định của pháp luật.

đ) Chuyển nhượng quyền giống cây trồng quy định tại khoản 21 Điều 5 Luật Thuế giá trị gia tăng:

– Quyết định cấp bằng bảo hộ giống cây trồng do cơ quan nhà nước có thẩm quyền cấp.

– Hợp đồng chuyển nhượng quyền giống cây trồng theo quy định pháp luật.

e) Quy định tại điểm d khoản 26 Điều 5 Luật Thuế giá trị gia tăng hàng hóa nhập khẩu phục vụ phòng chống thiên tai, dịch bệnh…

– Văn bản phê duyệt tiếp nhận hàng hóa tài trợ, ủng hộ từ cơ quan hoặc tổ chức có thẩm quyền.

2. Về hồ sơ, thủ tục áp dụng thuế suất thuế giá trị gia tăng 0%

– Người nộp thuế cần căn cứ khoản 1 Điều 9 Luật Thuế giá trị gia tăng và Điều 17 Nghị định số 181/2025/NĐ-CP ngày 01/07/2025 của Chính phủ để xác định các trường hợp hàng hóa, dịch vụ đáp ứng điều kiện áp dụng thuế suất GTGT 0%. Trường hợp có yêu cầu từ cơ quan quản lý nhà nước, người nộp thuế phải chuẩn bị và cung cấp hồ sơ chứng minh điều kiện áp dụng thuế suất 0% theo hướng dẫn tại Điều 18 Nghị định số 181/2025/NĐ-CP.

– Đối với hàng hóa xuất khẩu thông qua sàn thương mại điện tử nước ngoài hoặc một số trường hợp đặc thù khác, người nộp thuế cần lưu ý:

- Khi có yêu cầu từ cơ quan quản lý nhà nước, phải xuất trình đầy đủ hồ sơ, tài liệu chứng minh điều kiện khấu trừ thuế GTGT đầu vào.

- Hồ sơ này cần tuân thủ đúng quy định tại Điều 27 và Điều 28 Nghị định 181/2025/NĐ-CP.

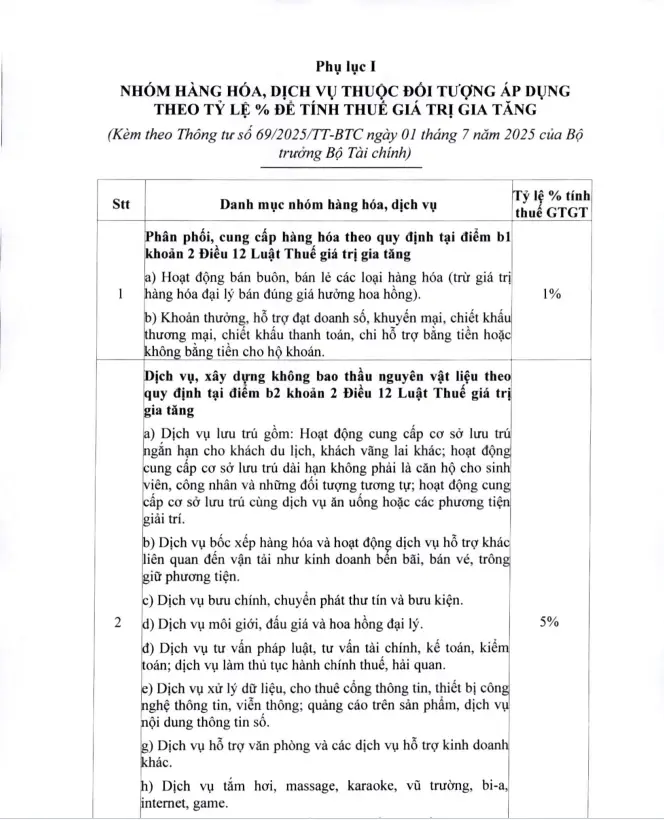

3. Quy định về nhóm hàng hóa, dịch vụ áp dụng tính thuế GTGT theo tỷ lệ % trên doanh thu

– Các nhóm hàng hóa, dịch vụ áp dụng thuế GTGT theo tỷ lệ % trên doanh thu được quy định chi tiết tại Phụ lục I ban hành kèm theo Thông tư, phù hợp với điểm b khoản 2 Điều 12 Luật Thuế GTGT.

- Trường hợp cơ sở kinh doanh phát sinh nhiều loại hàng hóa, dịch vụ có tỷ lệ % khác nhau, doanh thu phải được kê khai tách riêng theo từng mức tương ứng.

- Nếu không xác định được doanh thu riêng cho từng nhóm, toàn bộ doanh thu trong kỳ tính thuế sẽ áp dụng tỷ lệ cao nhất trong các loại hàng hóa, dịch vụ đang kinh doanh.

4. Về chứng từ nộp thuế GTGT thay cho phía nước ngoài

– Trường hợp tổ chức tại Việt Nam nộp thay thuế GTGT cho tổ chức, nhà cung cấp nước ngoài không có cơ sở thường trú tại Việt Nam hoặc cá nhân nước ngoài không cư trú, theo điểm a khoản 2 Điều 14 Luật Thuế GTGT, thì tổ chức Việt Nam phải có chứng từ nộp thuế GTGT thay để được khấu trừ thuế GTGT đầu vào theo quy định.

– Chứng từ nộp thuế thay là chứng từ nộp vào ngân sách nhà nước theo đúng quy định pháp luật.

5. Cách xác định số thuế GTGT được hoàn

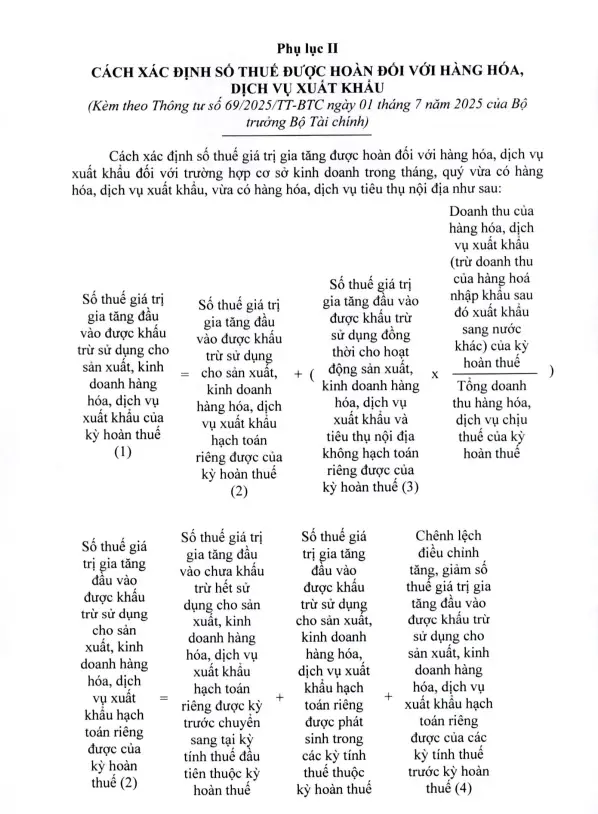

– Đối với hàng hóa dịch vụ xuất khẩu quy định tại khoản 2 Điều 29 Nghị định 181/2025/NĐ-CP thì xác định số thuế GTGT được hoàn theo quy định ban hành tại Phụ lục II Thông tư 69/2025/TT-BTC.

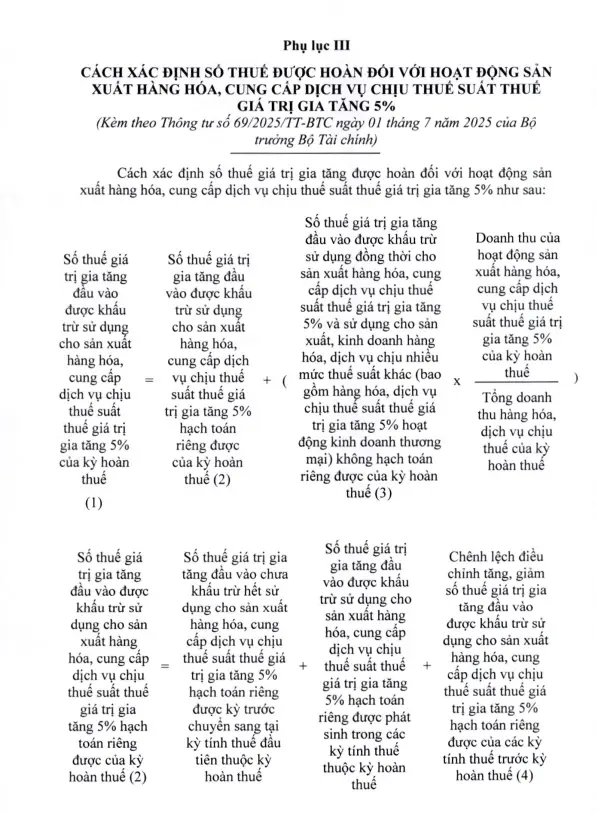

– Đối với hoạt động sản xuất hàng hóa, cung cấp dịch vụ chịu thuế suất 5% quy định tại Điều 31 Nghị định 181/2025/NĐ-CP thì xác định số thuế GTGT được hoàn theo quy định ban hành tại Phụ lục III Thông tư 69/2025/TT-BTC.

6. Cách tính thuế GTGT phải nộp áp dụng đối với tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam

– Số thuế GTGT phải nộp theo phương pháp tính trực tiếp dựa trên doanh thu được xác định theo giá tính thuế và tỷ lệ %. Trong đó:

- Giá tính thuế là toàn bộ doanh thu từ việc cung cấp dịch vụ, dịch vụ gắn với hàng hóa thuộc đối tượng chịu thuế mà Nhà thầu nước ngoài hoặc Nhà thầu phụ nước ngoài nhận được, chưa trừ các khoản thuế phải nộp và chi phí do bên Việt Nam trả thay (nếu có).

– Số thuế giá trị gia tăng phải nộp theo phương pháp tính trực tiếp theo doanh thu được tính theo công thức sau:

6.1. Doanh thu tính thuế

Doanh thu tính thuế GTGT đối với 1 số trường hợp cụ thể được xác định như sau:

- Nếu hợp đồng nhà thầu không bao gồm thuế GTGT phải nộp thì doanh thu tính thuế giá trị gia tăng phải được quy đổi thành doanh thu có thuế giá trị gia tăng:

Doanh thu tính thuế = Doanh thu chưa thuế / (1 – Tỷ lệ % thuế GTGT trên doanh thu).

- Nếu Nhà thầu nước ngoài (NTNN) ký hợp đồng với Nhà thầu phụ Việt Nam hoặc Nhà thầu phụ nước ngoài nộp thuế theo phương pháp khấu trừ, doanh thu tính thuế của NTNN sẽ không bao gồm giá trị công việc do Nhà thầu phụ thực hiện.

- Trong trường hợp Nhà thầu nước ngoài ký hợp đồng với Nhà thầu phụ nước ngoài và nộp thuế theo phương pháp trực tiếp, Bên Việt Nam sẽ khai nộp thuế thay cho Nhà thầu nước ngoài theo tỷ lệ % tương ứng.

- Doanh thu tính thuế đối với cho thuê máy móc, thiết bị, phương tiện vận tải là toàn bộ tiền cho thuê, trừ các chi phí bảo hiểm, bảo dưỡng, đăng kiểm nếu có chứng từ chứng minh.

- Đối với dịch vụ giao nhận, kho vận quốc tế từ Việt Nam đi nước ngoài, doanh thu tính thuế là toàn bộ doanh thu của Nhà thầu nước ngoài nhận được, không bao gồm cước vận chuyển quốc tế phải trả cho hãng vận chuyển.

- Đối với dịch vụ chuyển phát quốc tế từ Việt Nam đi nước ngoài, doanh thu tính thuế là toàn bộ doanh thu của Nhà thầu nước ngoài.

6.2. Tỷ lệ % thuế GTGT

– Tỷ lệ % để tính thuế GTGT trên doanh thu áp dụng đối với tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam (trừ dịch vụ cung cấp qua kênh thương mại điện tử và nền tảng số) thực hiện theo quy định tại điểm b khoản 2 Điều 12 Luật Thuế GTGT và Điều 5 Thông tư này 69/2025/TT-BTC.

– Đối với hợp đồng nhà thầu, hợp đồng nhà thầu phụ có nhiều hoạt động kinh doanh khác nhau hoặc một phần giá trị hợp đồng không thuộc diện chịu thuế GTGT, tỷ lệ % để tính thuế sẽ căn cứ vào doanh thu tính thuế của từng hoạt động.

- Nếu không thể tách riêng được giá trị từng hoạt động, áp dụng tỷ lệ % cao nhất của ngành nghề kinh doanh cho toàn bộ giá trị hợp đồng.

– Riêng đối với hoạt động xây dựng, lắp đặt có bao thầu nguyên vật liệu hoặc máy móc, thiết bị đi kèm công trình xây dựng:

- Trường hợp hợp đồng nhà thầu tách riêng được giá trị từng hoạt động kinh doanh thì Nhà thầu nước ngoài không phải nộp thuế giá trị gia tăng trên giá trị nguyên vật liệu hoặc máy móc, thiết bị đã nộp thuế giá trị gia tăng ở khâu nhập khẩu hoặc thuộc diện không chịu thuế giá trị gia tăng. Đối với từng phần giá trị công việc còn lại theo hợp đồng thì áp dụng tỷ lệ % để tính thuế giá trị gia tăng trên doanh thu tương ứng với hoạt động kinh doanh đó.

- Nếu không tách được giá trị, tỷ lệ thuế áp dụng là 3% trên toàn bộ giá trị hợp đồng, bao gồm cả nguyên vật liệu và thiết bị nhập khẩu. Đối với Nhà thầu nước ngoài ký hợp đồng với các Nhà thầu phụ để giao lại toàn bộ các phần giá trị công việc có bao thầu nguyên vật liệu, máy móc, thiết bị, tỷ lệ thuế GTGT áp dụng cho phần giá trị dịch vụ còn lại là 5%.

- Đối với hợp đồng cung cấp máy móc, thiết bị kèm theo dịch vụ thực hiện tại Việt Nam, nếu tách được giá trị máy móc và dịch vụ, thuế GTGT sẽ được tính riêng cho từng phần. Nếu không tách được, áp dụng tỷ lệ thuế là 3% cho toàn bộ giá trị hợp đồng.

Kết luận

Thông tư 69/2025/TT-BTC cùng Nghị định 181/2025 là căn cứ quan trọng giúp doanh nghiệp hiểu đúng, áp dụng đúng chính sách thuế GTGT, từ đó hạn chế rủi ro pháp lý và đảm bảo kê khai, hạch toán thuế minh bạch, đúng quy định trong giai đoạn chính sách mới được triển khai.

Việc áp dụng Thông tư 69/2025/TT-BTC và Nghị định 181/2025 sẽ hiệu quả hơn khi doanh nghiệp triển khai trên giải pháp quản trị tài chính doanh nghiệp ASOFT-ERP hệ thống giúp chuẩn hóa hạch toán thuế GTGT, tự động kiểm soát dữ liệu và đồng bộ báo cáo theo đúng quy định, từ đó giảm rủi ro sai sót, tăng tính minh bạch và nâng cao hiệu quả quản trị thuế bền vững.

Nguồn tổng hợp