Từ ngày 1/7/2025, thuế TNCN mẫu 05/KK-TNCN được áp dụng theo quy định mới, yêu cầu tổ chức, cá nhân trả thu nhập phải kê khai đầy đủ thông tin thu nhập đã chi trả, số thuế đã khấu trừ và các khoản điều chỉnh liên quan. Việc hiểu đúng cấu trúc mẫu biểu, chỉ tiêu cần điền và nguyên tắc tổng hợp số liệu là yếu tố quan trọng giúp hạn chế sai sót khi gửi tờ khai.

Bài viết này hướng dẫn chi tiết cách lập mẫu 05/KK-TNCN theo quy định mới, giúp kế toán nắm rõ cách kê khai theo từng trường hợp phát sinh và chuẩn bị hồ sơ đúng với yêu cầu của cơ quan thuế.

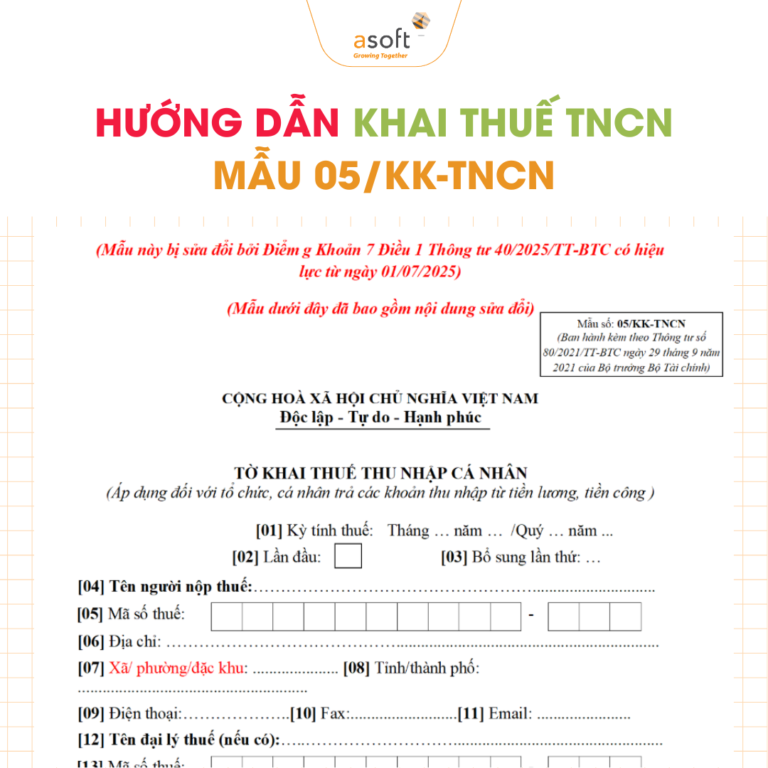

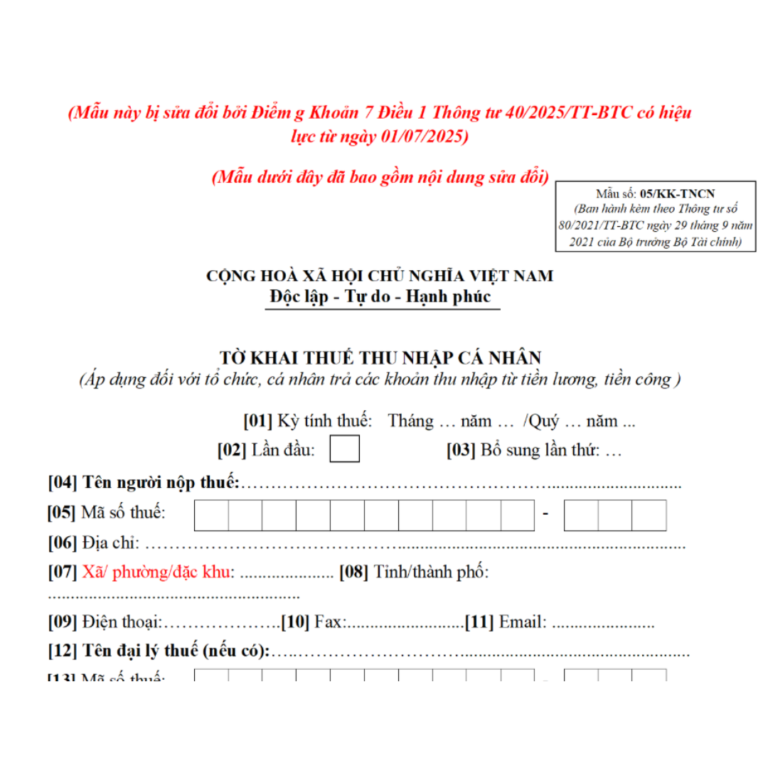

Tờ khai thuế thu nhập cá nhân mới nhất từ 1/7/2025 (Mẫu 05/KK-TNCN)

Mẫu 05/KK-TNCN: Tờ khai thuế thu nhập cá nhân mới nhất từ 14/10/2025 được quy định tại Phụ lục II ban hành kèm theo Thông tư 80/2021/TT-BTC sửa đổi bởi Thông tư 40/2025/TT-BTC như sau:

[Tải Tờ khai thuế TNCN mẫu 05/KK-TNCN tại đây]

Ghi chú:

– Tờ khai này chỉ áp dụng đối với tổ chức, cá nhân phát sinh trả thu nhập từ tiền lương, tiền công cho cá nhân trong tháng/quý, không phân biệt có phát sinh khấu trừ thuế hay không phát sinh khấu trừ thuế.

– Kỳ khai thuế theo tháng áp dụng đối với tổ chức, cá nhân trả thu nhập có tổng doanh thu bán hàng hóa và cung cấp dịch vụ của năm trước liền kề trên 50 tỷ đồng hoặc trường hợp tổ chức, cá nhân trả thu nhập lựa chọn khai thuế theo tháng.

– Kỳ khai thuế theo quý áp dụng đối với tổ chức, cá nhân trả thu nhập có tổng doanh thu bán hàng hóa và cung cấp dịch vụ của năm trước liền kề từ 50 tỷ đồng trở xuống, bao gồm cả tổ chức, cá nhân trả thu nhập không phát sinh doanh thu bán hàng hóa và cung cấp dịch vụ.

Quy định về địa điểm nộp hồ sơ khai thuế

Theo Điều 45 Luật Quản lý thuế 2019 thì địa điểm nộp hồ sơ khai thuế như sau:

– Người nộp thuế nộp hồ sơ khai thuế tại cơ quan thuế quản lý trực tiếp.

– Trường hợp nộp hồ sơ khai thuế theo cơ chế một cửa liên thông thì địa điểm nộp hồ sơ khai thuế thực hiện theo quy định của cơ chế đó.

– Địa điểm nộp hồ sơ khai thuế đối với hàng hóa xuất khẩu, nhập khẩu thực hiện theo quy định của Luật Hải quan 2014.

– Chính phủ quy định địa điểm nộp hồ sơ khai thuế đối với các trường hợp sau đây:

+ Người nộp thuế có nhiều hoạt động sản xuất, kinh doanh;

+ Người nộp thuế thực hiện hoạt động sản xuất, kinh doanh ở nhiều địa bàn; người nộp thuế có phát sinh nghĩa vụ thuế đối với các loại thuế khai và nộp theo từng lần phát sinh;

+ Người nộp thuế có phát sinh nghĩa vụ thuế đối với các khoản thu từ đất; cấp quyền khai thác tài nguyên nước, tài nguyên khoáng sản;

+ Người nộp thuế có phát sinh nghĩa vụ thuế quyết toán thuế thu nhập cá nhân;

+ Người nộp thuế thực hiện khai thuế thông qua giao dịch điện tử và các trường hợp cần thiết khác.

Quy định về gia hạn nộp tờ khai thuế

Cụ thể tại Điều 46 Luật Quản lý thuế 2019 quy định về gia hạn nộp tờ khai thuế như sau:

– Người nộp thuế không có khả năng nộp hồ sơ khai thuế đúng thời hạn do thiên tai, thảm họa, dịch bệnh, hỏa hoạn, tai nạn bất ngờ thì được thủ trưởng cơ quan thuế quản lý trực tiếp gia hạn nộp hồ sơ khai thuế.

– Thời gian gia hạn không quá 30 ngày đối với việc nộp hồ sơ khai thuế tháng, khai thuế quý, khai thuế năm, khai thuế theo từng lần phát sinh nghĩa vụ thuế; 60 ngày đối với việc nộp hồ sơ khai quyết toán thuế kể từ ngày hết thời hạn phải nộp hồ sơ khai thuế.

– Người nộp thuế phải gửi đến cơ quan thuế văn bản đề nghị gia hạn nộp hồ sơ khai thuế trước khi hết thời hạn nộp hồ sơ khai thuế, trong đó nêu rõ lý do đề nghị gia hạn có xác nhận của Ủy ban nhân dân cấp xã hoặc Công an xã, phường, thị trấn nơi phát sinh trường hợp được gia hạn quy định trên.

– Trong thời hạn 03 ngày làm việc kể từ ngày nhận được văn bản đề nghị gia hạn nộp hồ sơ khai thuế, cơ quan thuế phải trả lời bằng văn bản cho người nộp thuế về việc chấp nhận hay không chấp nhận việc gia hạn nộp hồ sơ khai thuế.

>> Xem thêm: Cách tính thuế TNCN từ tiền công, tiền lương

>> Xem thêm: Hướng dẫn thu nhập được miễn thuế TNCN đối với tiền tăng ca, làm thêm giờ

Hướng dẫn điền tờ khai thuế thu nhập cá nhân mẫu 05/KK-TNCN

Cách viết tờ khai thuế thu nhập cá nhân mẫu 05/kk-tncn được hướng dẫn như sau:

*Phần thông tin chung:

[01] Kỳ tính thuế: Ghi theo tháng, năm hoặc quý, năm của kỳ thực hiện khai thuế. Trường hợp khai thuế tháng thì gạch quý, khai thuế quý thì gạch tháng. (Kỳ tính thuế là kỳ tháng hoặc kỳ quý. Kiểm tra việc tồn tại ở tờ khai tháng/quý trùng).

[02] Lần đầu: Nếu khai thuế lần đầu thì đánh dấu “x” vào ô vuông.

[03] Bổ sung lần thứ: Nếu khai sau lần đầu thì được xác định là khai bổ sung và đánh số lần khai bổ sung vào ô vuông.

[04] Tên người nộp thuế: Ghi rõ ràng, đầy đủ tên của tổ chức, cá nhân trả thu nhập theo Quyết định thành lập hoặc Giấy chứng nhận đăng ký kinh doanh hoặc Giấy chứng nhận đăng ký thuế.

[05] Mã số thuế: Ghi rõ ràng, đầy đủ mã số thuế của tổ chức, cá nhân trả thu nhập theo Giấy chứng nhận đăng ký thuế hoặc Thông báo mã số thuế hoặc Thẻ mã số thuế do cơ quan thuế cấp.

[06], [07], [08] Địa chỉ: Ghi rõ ràng, đầy đủ địa chỉ trụ sở của tổ chức, cá nhân trả thu nhập theo Giấy chứng nhận đăng ký kinh doanh, hoặc địa chỉ thường trú (đối với cá nhân) đã đăng ký với cơ quan thuế.

[09], [10], [11] Điện thoại, fax, email: Ghi rõ ràng, đầy đủ số điện thoại, số fax, địa chỉ email của tổ chức, cá nhân trả thu nhập (nếu không có thì bỏ trống).

[12] Tên đại lý thuế (nếu có): Trường hợp tổ chức, cá nhân trả thu nhập uỷ quyền khai thuế cho Đại lý thuế thì phải ghi rõ ràng, đầy đủ tên của Đại lý thuế theo Quyết định thành lập hoặc Giấy chứng nhận đăng ký kinh doanh của Đại lý thuế.

[13] Mã số thuế: Ghi rõ ràng, đầy đủ mã số thuế của Đại lý thuế theo Giấy chứng nhận đăng ký thuế hoặc Thông báo mã số thuế hoặc thẻ mã số thuế do cơ quan thuế cấp.

[14] Hợp đồng đại lý thuế: Ghi rõ ràng, đầy đủ số, ngày của Hợp đồng đại lý thuế giữa tổ chức, cá nhân trả thu nhập với Đại lý thuế (hợp đồng đang thực hiện).

[15] Phân bổ số thuế do có đơn vị hạch toán phụ thuộc tại địa bàn cấp tỉnh khác nơi có trụ sở chính: Nếu có thì đánh dấu “x” vào ô vuông.

*Phần kê khai các chỉ tiêu của bảng:

[16] Tổng số người lao động: Là tổng số cá nhân có thu nhập từ tiền lương, tiền công mà tổ chức, cá nhân trả thu nhập trong kỳ.

[17] Cá nhân cư trú có hợp đồng lao động: Là tổng số cá nhân cư trú nhận thu nhập từ tiền lương, tiền công theo Hợp đồng lao động từ 03 tháng trở lên mà tổ chức, cá nhân trả thu nhập trong kỳ.

[18] Tổng số cá nhân đã khấu trừ thuế: Chỉ tiêu [18] = [19] + [20].

[19] Cá nhân cư trú: Là số cá nhân cư trú có thu nhập từ tiền lương, tiền công mà tổ chức, cá nhân trả thu nhập đã khấu trừ thuế.

[20] Cá nhân không cư trú: Là số cá nhân không cư trú có thu nhập từ tiền lương, tiền công mà tổ chức, cá nhân trả thu nhập đã khấu trừ thuế.

[21] Tổng thu nhập chịu thuế (TNCT) trả cho cá nhân: Chỉ tiêu [21] = [22] + [23].

[22] Cá nhân cư trú: Là các khoản thu nhập chịu thuế từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác có tính chất tiền lương, tiền công mà tổ chức, cá nhân trả thu nhập đã trả cho cá nhân cư trú trong kỳ.

[23] Cá nhân không cư trú: Là các khoản thu nhập chịu thuế từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác có tính chất tiền lương, tiền công mà tổ chức, cá nhân trả thu nhập đã trả cho cá nhân không cư trú trong kỳ.

[24] Tổng thu nhập chịu thuế từ tiền phí mua bảo hiểm nhân thọ, bảo hiểm không bắt buộc khác của doanh nghiệp bảo hiểm không thành lập tại Việt Nam cho người lao động: Là khoản tiền mà tổ chức, cá nhân trả thu nhập mua bảo hiểm nhân thọ, bảo hiểm không bắt buộc khác có tích lũy về phí bảo hiểm của doanh nghiệp bảo hiểm không thành lập tại Việt Nam cho người lao động.

[25] Tổng thu nhập chịu thuế được miễn theo quy định của Hợp đồng dầu khí: Kê khai Tổng thu nhập chịu thuế được miễn theo quy định của Hợp đồng dầu khí (nếu có phát sinh).

[26]Tổng thu nhập chịu thuế trả cho cá nhân thuộc diện phải khấu trừ thuế: Chỉ tiêu [26] = [27]+[28].

[27] Cá nhân cư trú: Là các khoản thu nhập chịu thuế từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác có tính chất tiền lương, tiền công mà tổ chức, cá nhân trả thu nhập đã trả cho cá nhân cư trú thuộc diện phải khấu trừ thuế theo trong kỳ.

[28] Cá nhân không cư trú: Là các khoản thu nhập chịu thuế từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác có tính chất tiền lương, tiền công mà tổ chức, cá nhân trả thu nhập đã trả cho cá nhân không cư trú thuộc diện phải khấu trừ thuế trong kỳ.

[29] Tổng số thuế thu nhập cá nhân đã khấu trừ: Chỉ tiêu [29] = [30] + [31].

[30] Cá nhân cư trú: Là số thuế thu nhập cá nhân mà tổ chức, cá nhân trả thu nhập đã khấu trừ của các cá nhân cư trú trong kỳ.

[31] Cá nhân không cư trú: Là số thuế thu nhập cá nhân mà tổ chức, cá nhân trả thu nhập đã khấu trừ của các cá nhân không cư trú trong kỳ.

[32] Tổng số thuế TNCN đã khấu trừ trên tiền phí mua bảo hiểm nhân thọ, bảo hiểm không bắt buộc khác của doanh nghiệp bảo hiểm không thành lập tại Việt Nam cho người lao động: Là tổng số thuế thu nhập cá nhân mà tổ chức, cá nhân trả thu nhập đã khấu trừ trên khoản tiền phí mua bảo hiểm nhân thọ, bảo hiểm không bắt buộc khác có tích lũy về phí bảo hiểm của doanh nghiệp bảo hiểm không thành lập tại Việt Nam cho người lao động. Chỉ tiêu [32] = [24] x 10%.

Kết luận

Việc áp dụng mẫu 05/KK-TNCN theo quy định từ 1/7/2025 đòi hỏi doanh nghiệp phải quản lý dữ liệu thu nhập – khấu trừ – hợp đồng – mã số thuế người lao động một cách nhất quán. Nếu thông tin phân tán ở nhiều bảng tính hoặc hệ thống rời rạc, kế toán rất dễ gặp sai lệch khi tổng hợp, dẫn đến hồ sơ kê khai bị trả về hoặc buộc phải điều chỉnh nhiều lần.

Giải pháp quản trị tài chính doanh nghiệp ASOFT-ERP hỗ trợ doanh nghiệp tự động hóa toàn bộ quy trình tính lương và khấu trừ thuế TNCN, đồng bộ dữ liệu giữa các phân hệ và tạo tệp kê khai theo chuẩn mẫu 05/KK-TNCN mới. Nhờ hệ thống tập trung và minh bạch, doanh nghiệp có thể giảm rủi ro sai sót, tối ưu thời gian xử lý và đảm bảo tuân thủ đầy đủ quy định thuế từ ngày 1/7/2025.